ფინანსურ ანალიზში გამოსაყენებელი ზოგიერთი კოეფიციენტი

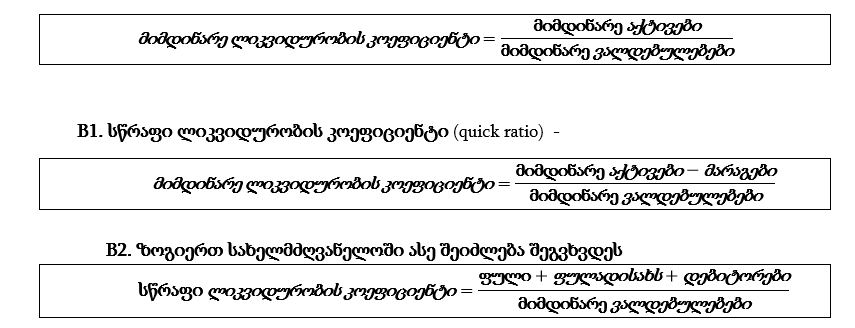

- ლიკვიდურობის კოეფიციენტი – დაფარავს თუ არა კომპანია ვალდებულებებს. კომპანიას რა უნარი შესწევს დაფაროს ვალდებულებები. კოეფიციენტის რამდენიმე სახე არსებობს

- მიმდინარე ლიკვიდურობის კოეფიციენტი (current ratio)

მეშვეობით.

ორივე შემთხვევაში სწრაფი ლიკვიდურობის კოეფიციენტი ერთი შინაარსის არის. მიმდინარე აქტივებს მარაგების გარეშე გულისხმობენ. ალბათ სიზუსტისთვის მიმდინარე აქტივებს – (მინუს) მარაგების ფორმულა უფრო სრულყოფილად გააზრების საშუალებას გვაძლევს, რადგან ფულის, ფულადი სახსრების და დებიტორების გარდა შეიძლება საბალანსო მუხლები მოიცავდეს მოკლე ვადაში მისაღებ საპროცენტო მოთხოვნებს და სხვა მსგავსს.

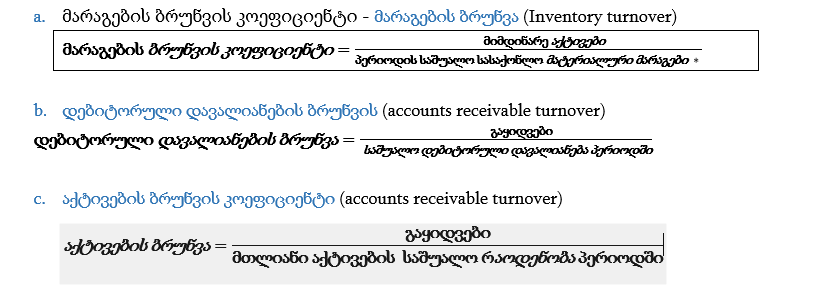

2. აქტივების ეფექტურად გამოყენების კოეფიციენტები. ზოგი ბრუნვის (ბრუნვადობის) კოეფიციენტის სახელწოდებით მოიხსენიებს, გვიჩვენებს კომპანია რამდენად ეფექტურად იყენებს საკუთარ აქტივებს.

სამ ნაწილად შეიძლება დავყოთ:

აქტივების ეფექტურად გამოყენების კოეფიციენტი მჭიდრო კავშირშია ლიკვიდურობის კოეფიციენტთან. კრედიტორისთვის გარდა ლიკვიდურობის კოეფიციენტისა მნიშვნელოვანია თუ კომპანიას დებიტორებში რა თანხა აქვს განთავსებული. ან შეიძლება ასე თქვათ თუ რა დროს ანდომებენ დებიტორები თანხის დაფარვას. მარაგების კოეფიციენტი გვიჩვენებს თუ რა ბრუნვა აქვს მარაგებს შეძენასა და გაყიდვებს შორის, რა დროს ანდომებს მარაგების მოძრაობის ციკლი?

აქტივების გამოყენების ეფექტიანობის კოეფიციენტი

კოეფიციენტს ხშირად აქტივების ბრუნვის ეფექტურობის კოეფიციენტსაც უწოდებენ. გამოყოფენ:

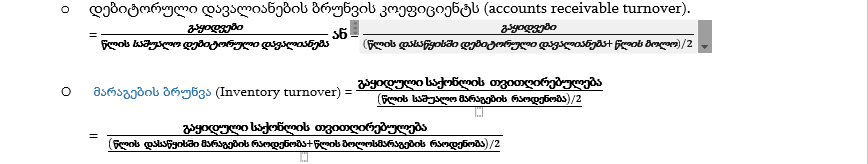

დებიტორული დავალიანების და მარაგების ბრუნვის კოეფიციენტებს ერთად განიხილავენ. აგრეთვე ამ კოეფიციენტებს აკავშირებენ ლიკვიდურობის კოეფიციენტთან შემდეგი გარემოების გასარკვევათ: შეიძლება კომპანიის როგორც მსესხებლის ლიკვიდურობა მაღალი იყოს, მაგრამ დებიტორული დავალიანების და მარაგების ზრდის ხარჯზე აქტივების ეფექტურად გამოყენების კოეფიციენტი დაბალი აღმოჩდეს. ამ კოეფიციენტებს შორის თანაფარდობა გასათვალისწინებელია კრედიტორისთვის.

- მთლიანი აქტივების ბრუნვა (total asset turnover) =გაყიდვები:აქტივები

კოეფიციენტი ადგენს კომპანიის აქტივებში განთავსებული თანხის ეფექტურობას, რომელიც გამოხატავს მენეჯმენტის უნარს ეფექტურად განათავსოს თანხები აქტივების შეძენაში. კომპანიაში აქტივებში ზედმეტად განთავსებული თანხები ზრდის კაპიტალის გაზრდაზე განთავსებულ თანხას და ამცირებს ამონაგების ფარდობას კაპიტალთან. კოეფიციენტს ადარებენ ინდუსტრიაში არსებულ სხვა კომპანიის კოეფიციენტებს და განსაზღვრავენ რამდენად პროდუქტიულია აქტივების გამოყენება სხვა კომპანიებთან შედარებით.

ვალის კოეფიციენტი (debt ratio) ფინანსური რისკის მაჩვენებელია. კერძოდ განსაზღვრავს აქტივების წილს რომელიც ვალით ფინანსდება აქტივებთან შეფარდებით. ეს კოეფიციენტები ინდუსტრიის საშუალო მაჩვენებელია და ადარებენ სხვა კომპანიის ან ინდუსტრიის ინდექსს.

- ვალის კოეფიციენტ=მთლიანი ვალი/მთლიანი აქტივები

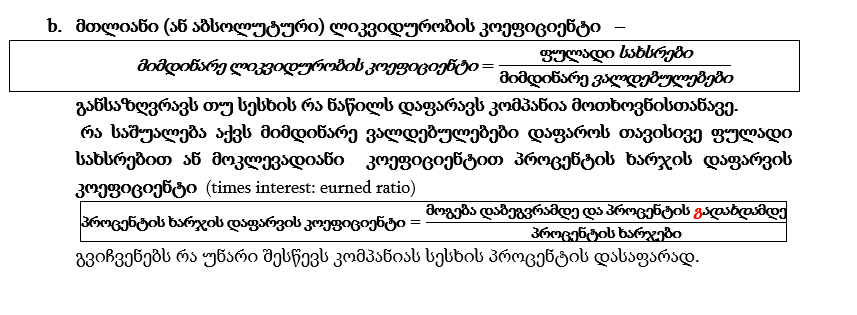

ვალის მომსახურების კოეფიციენტი

ვალის მომსახურების კოეფიციენტის საშუალებით ადგენენ ფიქსირებული ხარჯებით წარმოშობილი ვალის დაფარვის შესაძლებლობის კოეფიციენტს. რაც დგინდება ფიქსირებული ხარჯებით წარმოშობილი ვალის შეფარდებით წმინდა მოგებასთან. გვიჩვენებს ფიქსირებული ხარჯებით წარმოშობილ ვალდებულების დაფარვის შესაძლებლობას. აგრეთვე რამდენად მოქმედებს გადახდები წმინდა მოგებაზე. სახელმძღვანელოებში „ფიქსირებული ხარჯებით წარმოშობილი ვალდებულის“ ნაცვლად ნახსენებია „ფიქსირებული ხარჯების დაფარვის კოეფიცინტი“. ეს ალბათ ინგლისურად თარგმნის მიდგომაა.

აგრეთვე პროცენტის დაფარვის კოეფიციენტს (times interest: eurned ratio) გამოსახავენ რამდენად გადამხდელუნარიანია კომპანია პროცენტის და როგორ ზეგავლენას ახდენს წმინდა მოგებაზე.

- ფიქსირებული ხარჯების დაფარვის (გადახდების)კოეფიციენტი =(ფიქსირებული გადახდები)/ (წმინდა მოგებასთან)

- პროცენტის დაფარვის კოეფიციენტი =(პროცენტის დაფარვაზე გადახდები)/(წმინდა მოგებასთან)

თავისუფალი ნაღდი ფულის ნაკადი (Free cish flow). თავისუფალი ფულის ნაკადი.

ნაღდ ფულში ნაგულისხმევია საბანკო ანგარიშებიც. მაგრამ ფულში არ იგულისხმება ისეთი ფასიანი ქაღალდები რომელიც მარტივად კონვერტირდება და აგრეთვე არ გაითვალისწინება ის ფასიანი ქაღალდები, რომელიც 3 თვის განმავლობაში განაღდდება, გადაიცვლება ფულზე. ეს ინგლისურიდან თარგმნის მიდგომაა. აქედან გამომდინარე უფრო ზუსტი იქნება „თავისუფალი ფულის ნაკადი“.

თავისუფალი ფულის ნაკადი.= ოპერაციებიდან მიღებული წმინდა ნაღდი ფულის ნაკადი – ინვესტიცია კაპიტალურ აქტივებში – გადახდილი დივიდენდები.

კოეფიციენტს ანალიტოკოსები განიხილავენ როგორ ლიკვიდურობის მაჩვენებელს. ანალიტიკოსებს განსხვავებული შეხედულება ქონდათ ადრეულ პერიოდში ვიდრე 60 წლებამდე. ადრინდელი შეხედულებით ანალიტიკოსები ანგარიშობდენ თუ რამდენად უნარიანი იყო კომპანია გარკვეულ პერიოდში დივიდენდების გადახდაზე და მოკლევადიანი თუ გრძელვადიანი ინვესტიციებში თანხის განთავსებაზე.

მომგებიანობის კოეფიციენტები

1.აქტივებზე უკუგების კოეფიციენტი (return on assets ratio) აქტივების ეფექტიანად გამოყენების მაჩვენებელია.

- უკუგება აქტივებზე =მოგება/(მთლიანი აქტივები)

ამ კოეფიციენტს ადარებენ როგორც შიგნით კომპანიაში წინა წლის მაჩვენებლებს, ასევე ინდუსტრიაში მომუშავე კომპანიების მაჩვენებლებს. თუმცა კომპანიის მაჩვენებელი შეიძლება შედარდეს ერთი კომპანიის მაჩვენებელსაც. ინდუსტრიის საშუალო კოეფიციენტის შედარება მეტ ინფორმაციას გვაძლევს, რადგან ამ დროს შედარება ხდება ინდუსტრიაში მომუშავე რამდენიმე კომპანიის საშუალო კოეფიციენტზე და არა ერთ რომელიმე კომპანიაზე. მაჩვენებელი საშუალებას იძლევა განვსაზღვროთ თუ რა ეფექტურობით შეიძენს კომპანია აქტივებს, ან როგორ ხარჯავს სახსრებს აქტივების შეძენაზე.

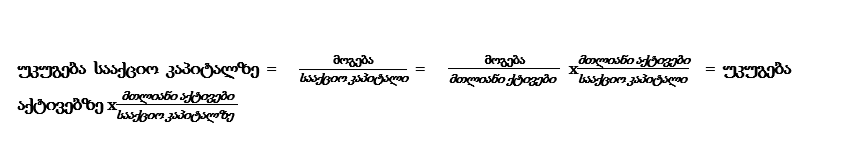

2.უკუგება სააქციო კაპიტალზე (Return on common equity).

კოეფიციენტით განისაზღვრება კომპანიის აქციონერებისთვის მოგება. როდესაც კოეფიციენტი დადებითია ამით განისაზღვრება კომპანიის დადებითი ფინანსური მდგომარეობა. დადებითი კოეფიციენტის დროს ფინანსური მაჩვენებელი დადებითია. შესაბამისად როდესაც უარყოფითია ფინანსური მაჩვენებელიც უარყოფითია. ეს მაჩვენებელი განსაზღვრავს თანაფარდობას კაპიტალის გამოყენებასა და მუდმივ შემოსავალს შორის. საყურადღებოა გარემოება, უკუგება სააქციო კაპიტალზე ტოლია, უკუგება აქტივებზე გამრავლებული სააქციო კაპიტალის აქტივებთან შეფარდების კოეფიციენტებზე:

3. მოგება აქციაზე (Earnings per share).

ერთ-ერთი ყველაზე გავრცელებული მაჩვენებელია, რომლითაც ინტერესდებიან ინვესტორები. კოეფიციენტს მნიშვნელობა აქვს მაშინ როდესაც კომპანიის გამოშვებული ყველა ფასიანი ქაღალდის შესახებ აქვს ინფორმაცია ინვესტორს. უფრო დეტალურად რომ ავღწეროთ ამ კოეფიციენტის ორ სახეს აღწერენ. ძირითად მოგებას აქციაზე და გაზავებულ მოგებას აქციაზე. რომელი მათგანი უნდა გამოიყენოს ინვესტორმა. თუ კომპანიას გამოშვებული აქვს პრივილეგირებული აქციები, ვალის სხვა ფორმა და ეს ორი უკანასკნელი იცვლება აქციაზე, ამ შემთხვევაში უნდა გამოიყენოს „გაზავებული მოგება აქციაზე“.

- მოგება აქციაზე=(მოგება )/(ბრუნვაში არსებული აქციების საშუალო რაოდენობა)

- გაზავებული მოგება აქციაზე=შემოსავალი/(ბრ.აქციების საშ.რაოდ.+გაზავების ეფექტი)

4. დივიდენდის ნაყოფიერების კოეფიციენტი (dividend yield ratio)

ამ კოეფიციენტს ინვესტორი იყენებს რათა დაადგინოს აქციის საბაზრო ფასი და აქციის მესაკუთრისთვის მისაღებ თანხას შორის თანაფარდობა. განსაზღვროს უღირს თუ არა აქციის შეძენა, ინვესტირება. ამ კოეფიციენტის დასადგენად უნდა გვქონდეს ხელი მისაწვდომი ინფორმაციასთან: აქციაზე გადახდილი დივიდენდის ოდენობა და აქციის ფასი პერიოდის ბოლოს (კომპანიის ფისკალური პერიოდის ბოლოს -წლის ბოლოს).

- დივიდენდური ნაყოფიერება=(დივიდენდი აქციაზე)/(აქციის ფასი)

5.ზღვრული მოგების მარჟა

ზღვრული მოგების მარჟის კოეფიციენტი (gross profit margin rutio). ანალიტიკოსები იყენებენ, როგორც წარმოების ან წარმოების გარკვეული ნაწილის ეფექტიანობის მაჩვენებელს. დამოკიდებულია ამოცანაზე, რომელიც ერთი სახის ან რამოდენიმე სახის პროდუქტის მიხედვით ხდება დადგენა მოგების მარჟაზე.

კოეფიციენტი გამოსახავს ფულის ერთეულზე (ლარზე, დოლარზე და ა.შ.) გაყიდვების ან გაყიდვების ნაწილს, რომელსაც ცვალებადი ხარჯები ესაჭიროება, ცვალებადი ხარჯების შემდეგ დაფარავს თუ არა მუდმივ ხარჯებს, რომელიც წარმოებაშია, არასაწარმოო ხარჯებს და სესხის პროცენტს.

- ზღვრული მოგების მარჟა=(ზღვრული მოგება)/გაყიდვები

ფასის გამომუშავების კოეფიციენტი (price earnings ratio)

აქციის ფასის შეფარდებით შემოსავალს ერთ აქციაზე კოეფიციენტით განსაზღვრავენ და ადარებენ ინდუსტრიის მაჩვენებელს. აქციაში ჩვეულებრივი აქცია იგულისხმება და არა პრივილეგირებული აქციაც. ამ კოეფიციენტით საზღვრავენ კომპანიას მეტი თუ ნაკლები შესაძლებლობა აქვს იყოს მომგებიანი, მისი აქციის ფასი მეტი ეღირება მომავალში ვიდრე მისი კონკურენტების.

ფასის გამომუშავების კოეფიციენტი=(აქციის ფასი)/(მოგება ერთ აქციაზე)

კოეფიციენტი ვალი/სააქციო კაპიტალთან (debt/equity ratio). კოეფიციენტი აჩვენებს ფინანსურ რისკს. კოეფიციენტი უნდა შეუდარდეს დარგის მაჩვენებელს. კოეფიციენტით ადგენენ კომპანიის მდგომარეობას, მომგებიანობის მიუხედავად. რაც უფრო მაღალია მთლიანი გძელვადიანი ვალი კაპიტალთან შედარებით მით მეტია ფინანსური რისკი.

ვალი სააქციო კაპიტალის თანაფარდობა=გრძელვადიანი მთლიანი ვალი/ მთლიანი სააქციო კაპიტალი

ვალი სააქციო კაპიტალის თანაფარდობა=(გრძელვადიანი მთლიანი ვალი)/(მთლიანი სააქციო კაპიატალი)